|

Какой рейтинг вас больше интересует?

|

Главная /

Каталог блоговCтраница блогера Азбука Инвестора/Записи в блоге |

Рубль останется под давлением

2016-01-21 10:43:25 (читать в оригинале)В среду по итогам торговой сессии на Московской бирже курс американского доллара расчётами «завтра» снизился на 283,90 коп. (+3,61%), до 81,40 руб., курс евро – на 292,60 коп. (+3,41%), до 88,64 руб. Центральный банк России с 21 января повысил официальный курс доллара США на 97,52 коп., до 79,4614 руб. Официальный курс евро был установлен на отметке 85,2988 руб., что выше предыдущего дня на 173,53 коп.

В среду доллар США обновил исторический максимум к рублю. На американской сессии курс доллара повышался до 82,46 руб. на фоне падения нефти и фондовых индексов. Стоимость нефти марки Brent опускалась до $27,08 за баррель.

В 14 часов по Москве доллар превысил максимум 80,10 от 16 декабря 2014, когда ЦБ РФ повысил ставку до 17% годовых. При прорыве уровня 80,10 рубль двинулся покорять новые просторы.

Напомним, что Центробанк отменил валютные интервенции и коридор бивалютной корзины 10 ноября 2014 года. С этой даты российская валюта находится в свободном плавании. Теперь для ЦБ приоритетом стал уровень инфляции в стране, а не курс рубля.

Заметим, что после интервью Эльвиры Набиуллиной агентству Bloomberg, ослабление рубля ускорилось без всякой нефти. Она сказала, что курс рубля близок к фундаментально обоснованным значениям и ЦБ не планирует выходить на рынок. Если регулятор увидит риски финансовой стабильности, то предпримет меры. Население и рыночная волатильность больше 5% в день являются основными индикаторами для ЦБ. После таких заявлений в стакане на бирже возросли заявки на покупку доллара. Из-за того что никто не хочет продавать доллар при растущем на него спросе, объясняется резкое ослабление рубля.

Видно, что центральный банк не проявляет нервозности. Правильно, зачем тратить ЗВР при дешевеющей нефти и отсутствии паники среди населения. Ведь никто не бежит скупать доллары и евро. В ЦБ просто наблюдают, как американский доллар перешагнул сначала отметку в 81 рубль, потом в 82 руб.

Понятно, что российский рубль ослабляется не сам по себе. Основным драйвером падения курса является снижение цен на нефть из-за роста запасов черного золота и санкций. Вчера стоимость нефти снижалась из-за падения фондовых индексов и новости о том, что Иран предлагает Европе скидки. Иран будет наращивать добычу нефти, чтобы отвоевать своих клиентов потерянных за годы санкций. В воскресенье с Ирана были сняты санкции.

Доллар растёт не только к рублю. Валюты развивающихся стран по всему миру демонстрируют снижение.

Так что, теперь идём к 90? Таких цен не было, поэтому выше 82,50 все свободно. По нашим оценкам уровень 82,90 является достаточно сильным уровнем сопротивления. Циклы падения нефти в среднем составляют 76 дней и приходятся на 29 января. Так что падение рубля может замедлиться на время, но нет никаких гарантий.

Рубль получает поддержку от налоговых выплат, но на фоне обвала цен на нефть она незаметна. На следующей неделе выплаты будут больше.

Сегодня ключевыми событиями для финансовых рынков выступят заседание ЕЦБ и пресс-конференция М.Драги. Brent торгуется по $27,82. Наблюдается незначительное снижение цен. Следовательно, доллар и евро откроются выше уровней закрытия.

Если нефть дешеветь не будет, значит, рублёвые пары проведут день в боковом тренде. Если Brent поднимется выше $28,73, курс доллара США вернётся к уровню 80 руб. Когда нефть закрепится выше $30,22, можно рассчитывать коррекцию по нефти и рублю. При падении цен на нефть ниже $27, курс доллара двинется к уровню 84-85 руб. По паре евро/рубль ближайшая цель 100 руб.

Владислав Антонов

www.alpari.ru

Кому удалось нагреть руки на обвале нефти

2016-01-20 15:33:09 (читать в оригинале)

Обвал цен на нефть потянул за собой значительную часть энергетического сектора. И, тем не менее, некоторым хедж-фондам, работающим с сектором энергетики, удалось полностью избежать потерь.Согласно информации из осведомленных источников, фонд инвестиционного капитала, ориентированный на энергетический сектор и принадлежащий Lansdowne Partners – одному из крупнейших хедж-фондов Европы с размером капитала 22 млрд долларов – в минувшем году получил прибыль в размере 14.8%.

Доходность некоторых товарных торговых советников (CTA) в 2015 г. превысила 25%. В прошлом году, когда цена барреля нефти обвалилась на 30%, а энергетический индекс Standard & Poor’s 500 просел на 21%, даже отсутствие убытков уже казалось большим достижением. Согласно последнему отчету eVestment о результатах деятельности хедж-фондов, фонды инвестиционного капитала, ориентированные на сектор энергетики, упали в прошлом году на 10.7%. В 2016 году нефть потеряла в цене еще 21% и впервые с 2003 года продается по цене ниже 30 долларов за баррель.

Landsdowne пошел против тренда, получив основную часть прибыли за счет коротких позиций, сообщает все тот же источник. Дополнительными ключевыми драйверами роста фонда, управляемого Пиром Ликандером, стали длинные и короткие позиции по бумагам коммунальных компаний, энергетической инфраструктуре и возобновляемым энергоносителям, добавляет он. Пресс-секретарь Lansdowne Мэтью Гудман от комментариев отказался.

Расположенный в Техасе хедж-фонд Brenham Capital Management, управляемый Джоном Лабановски, получил в прошлом году прибыль в размере 23.2%, согласно попавшему в распоряжение Bloomberg письму одного инвестора. Фонд с капиталом 824 млн долларов сосредоточен на акциях энергетических компаний средней и малой рыночной капитализации. Дон Бланкеншип, глава департамента Brenham по связям с инвесторами, также не стал комментировать эту информацию.

Несмотря на общую панику и кризис, в энергетическом секторе обозначилось несколько очевидных лидеров. Так, техасская компания Parsley Energy, занимающаяся разведкой и добычей сланцевой нефти, выросла в 2015 году на 15.6%. Ставка на акции помогла Zimmer Partners, хедж-фонду с капиталом в размере 1.9 млрд долларов, выйти в прошлом году в зону прибыли, как сообщает осведомленный источник. Фонд, который держит длинные и короткие позиции по американским энергетическим компаниям, вырос на 3.5%. Мелани Эшмор, руководитель департамента Zimmer по связям с инвесторами, от комментариев отказалась.

Относительно ярким лучом света стали в прошлом году акции нефтеперерабатывающих компаний, хотя в последнее время они попали под сильное давление из-за снятия запрета на экспорт нефти из США. Многие инвесторы полагают, что этот шаг ограничит доступ нефтепереработчиков к дешевой нефти. Согласно информации, полученной из осведомленных источников, фонд McGinnis MLP and Energy Fund, державший длинную позицию по нефтеперерабатывающим компаниям, завершил год с прибылью в размере 1.4% после того, как декабрьский обвал на 10.4% лишил компанию большинства набранных за год очков.

Стив Хендерлайт, директор по производству в Mission Advisors, техасском энергетическом хедж-фонде, управляющем фондом McGinnis, сохраняет бычий настрой в отношении нефтеперерабатывающих компаний.«Мы не думаем, что отмена запрета на экспорт нефти существенно изменила ситуацию в этом сегменте», - заявил он, отказавшись от комментариев на тему прибылей. Даже после снятия запрета нефтеперерабатывающие компании все равно останутся в выигрыше благодаря дешевой нефти из Канады и Мексики, добавил он.

Стратегии продаж

Одной из наиболее прибыльных стратегий стала игра против нефти и других видов сырья. Пьер Андуран, менеджер лондонского хедж-фонда Andurand Capital Management с капиталом 615 млн долларов, сосредоточенного на сырьевых активах и имевшего по состоянию на 11 декабря годовой прирост на 8%, сообщил в прошлом месяце инвесторам, что в 1-м квартале нефть может упасть к отметке 25 долларов за баррель или ниже. Мировые запасы продолжат разрастаться, в то время как темпы роста мирового спроса замедлятся, что может обусловить «тестирование пределов максимальной емкости хранилищ» и «значительное снижение цен на нефть», предупредил он.

Медвежьи стратегии помогли ряду товарных торговых советников зарегистрировать двузначные прибыли по итогам прошлого года. Так реализованная в сырьевом секторе системная стратегия Red Rock Capital принесла компании в 2015 году прибыль в размере 31.3%. Половина прошлогодних доходов была получена благодаря коротким позициям по энергетическим фьючерсам на такие активы, как нефть, природный газ, бензин и топливо коммунально-бытового назначения, сообщил Томас Роллинджер, управляющий партнер и директор по инвестициям. Millburn Ridgefield Corporation, управляющая активами в размере 1.4 млрд долларов, получила в прошлом году прибыль в размере 26.5% по своей сырьевой программе на суму 103 млн долларов. Около половины доходов этого количественного фонда пришло со стороны ставок на энергетические активы, сообщает Барри Гудман, один из CEO компании.

Все ниже и ниже…

Как пишет Гудман, «на данный момент в 2016 году наши модели прогнозируют в краткосрочной перспективе дальнейшее падение цен на нефть и другие инструменты энергетического сектора, хотя важно отметить, что наши модели могут быстро корректироваться, реагируя на изменение конъюнктуры». CTA, следующие за трендом, получили поддержку благодаря «медленному и стабильному снижению цен на энергию в течение последних двух лет», считает Мелани Рикенберг, заместитель директора лондонского хедж-фонда Pacific Alternative Asset Management Co, управляющего активами в размере 9 млрд долларов. Впрочем, «как только тренд прерывается, у CTA обычно начинаются трудности, особенно если торги ведутся без четко заданного направления». Игра против энергоносителей и акций энергетических компаний не будет успешной бесконечно долго, предупреждает она. «Как только рынок стабилизируется и нефть нащупает дно, появятся другие привлекательные возможности, из которых можно будет извлечь выгоду».

Подготовлено Forexpf.ru по материалам агентства Bloomberg

Евро оказался под давлением со стороны кросс пар

2016-01-20 15:31:16 (читать в оригинале)На торгах в Европе по основным парам наблюдается смешанная динамика. Доллар США ослабился по отношению к японской йене и евро, во время снижения европейских фондовых индексов. Когда ситуация на фондовых площадках стабилизировалась, евро резко подешевел против доллара и британского фунта. Падение единой валюты вызвал своим снижением кросс евро/фунт, который развернулся после выхода статистики в Великобритании.

По итогам торгов в среду индекс Shanghai Composite снизился на 1,03%, до 2976.69. Французский CAC40 к настоящему времени упал на 3,44% и составляет 4125,27 пункта. Немецкий DAX снизился на 3,01%, до 9372,99 пункта. Британский индекс FTSE 100 снизился на 3,03%, до 5698,47. Баррель Brent восстановился с минимума $27,75 до $28,18.

Изменение числа безработных в Великобритании за декабрь составило -4,3 тыс (прогноз был 2,6 тыс, предыдущее значение -2,2 тыс). Индекс среднего заработка в Великобритании за последние три месяца, включая ноябрь, составил 2,0% г/г (прогноз был 2,1% г/г, предыдущее значение 2,4% за год). Уровень безработицы за три месяца до ноября составил 5,1% против 5,8% годом ранее.

Курс евро/доллар с максимума 1,0960 упал до 1,0899, евро/фунт – с 0,7755 до 0,7705. Не забываем, давление на евро исходит от ожиданий пресс-конференции М.Драги, которая запланирована на четверг.

На новостях британский фунт укреплялся к доллару до отметки 1,4190, но был вынужден откатиться к 1,4155. Покупатели не могут отойти от вчерашнего выступления М.Карни, поэтому они долго не держат длинные позиции.

Теперь фокус внимания участников рынка вновь направлен на американские фондовые площадки и нефть. Если американские индексы выбирают юг следом за европейскими индексами, то при падении более 2% при закрытии часа стоит ожидать укрепления доллара против товарных валют и ослабление против йены и евро. Если падение американских индексов составит менее 1,5%, то доллар незначительно укрепится ко всем валютам.

Российский фондовый рынок в среду открылся обвальным падением.

2016-01-20 13:12:46 (читать в оригинале)К текущему моменту ведущие биржевые индексы падают в среднем на 1,4%. В лидерах утренних продаж отметились акции Сбербанка и «Полюс Золота». В положительной зоне удается балансировать бумагам «Полиметалла» и «НМТП». Внешний фон к сегодняшним торгам сложился неоднородным. Американские рынки завершили предыдущую сессию ограниченным ростом, фьючерс на индекс S&P резко снижается. Цены на нефть держатся в «красной» зоне. Баррель сорта Brent стоит сейчас $28,23 (-1,8%).

В азиатскую сессию продажи на рынке нефти были еще более масштабными. Накануне Центробанк Китая сообщил о намерении влить в финансовую систему страны дополнительные $91 млрд. Китай является крупнейшим мировым импортером нефти, поэтому любые новости о попытках стимулирования его экономики важны для сектора и инвесторов.

Российский рубль начал торги середины недели ослаблением позиций. За доллар США к текущему моменту дают 79,33 руб. (+0,9%). Скорее всего, что через час-два американская валюта сократит утренний прирост, но останется в диапазоне 78,90-79,55 руб.

Сейчас очень много разговоров вокруг вероятных интервенций ЦБ РФ из-за заметного падения рубля с начала года. За три неполных недели января российская валюта ослабла в паре с долларом США на 8% – уровни в 80,0 руб. не за горами – и это вынуждает наблюдателей и экономистов рассматривать довольно пессимистичные варианты развития событий. Нефть, к примеру, стала легче с начала года более чем на 20%. Так, на рынке не исключают, что первые интервенции ЦБ РФ может начать при отметке в 80,0 руб. за доллар, далее проведет вербальные интервенции и лишь затем будет готов к резкому экстренному повышению ставки.

Все это имеет право на существование, тем более что ближайшее заседание регулятора состоится через полторы недели. Рыночные горизонты не исключают достижения новых максимумов по иностранным валютам, если нефть не приостановит свое падение. Однако более вероятно, что при достижении уровня 80,0 руб. ЦБ не будет торопиться с продажами доллара в поддержку рубля – для этого потребуется серьезные финансовые объемы, – а вслед за вербальными интервенциями приступит к рассмотрению вопроса о повышении ключевой ставки. Рассмотреть повышение и повысить – это разные вещи, и рынок будет нервничать в преддверии 29 января.

Индекс ММВБ проведет торги среды в диапазоне 1618-1650 пунктов.

Вложения России в американские гособлигации за год сократились на $20 млрд. В ноябре 2015 года Москва владела американскими ценными бумагами на $88 млрд, годом ранее эта сумма составляла $108 млрд. В рейтинге крупнейших держателей облигаций США Россия спустилась с 12-го места на 15-е.

Сокращение инвестиций в казначейские облигации США со стороны России может быть вызвано несколькими факторами. Во-первых, в последние годы доходность облигаций падает, а стоимость растет. Во-вторых, монетарные власти заявляют о восстановлении экономики США и ее стабильности, а облигации – это хеджирующий инструмент, который пользуется спросом в кризисные времена. Когда на американском рынке стабильность, спрос на их государственные облигации всегда падает. В-третьих, возможно РФ продает казначейские облигации США, чтобы полученные средства направить на ликвидацию экономического кризиса.

Тенденция по сокращению объемов инвестирования в гособлигации США наблюдается и в ряде других стран.

20 января на российских прилавках появится молочная продукция из Ирана, – официально стартуют экспортные поставки. В Швейцарии начнется всемирный экономический форум. Парламент Японии рассмотрит дополнительный бюджет.

В корпоративном секторе заседание совета директоров проведут «Кубаньэнерго» и «ТрансКонтейнер». Внеочередное общее собрание акционеров состоится в «ФК Открытие».

Данные по инфляции выйдут в Новой Зеландии. Великобритания опубликует статистику по уровню безработицы и заработной плате. Темпы роста инфляции выйдут в США, а также данные по количеству разрешений на строительство и по объему строительства новых домов. Банк Канады объявит решение по процентной ставке, глава банка выступит с речью.

Александр Разуваев

www.alpari.ru

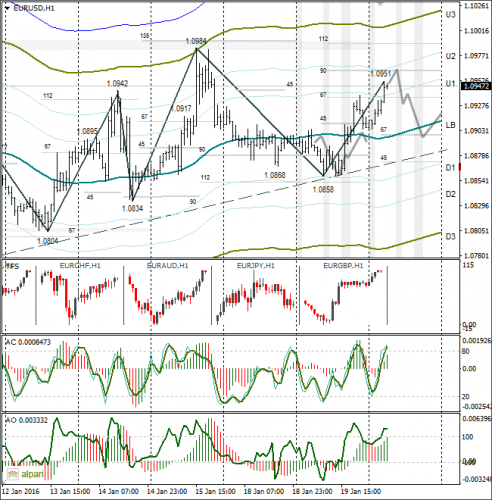

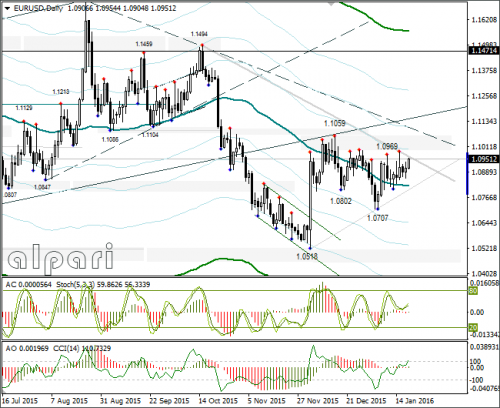

Технический анализ Forex EURUSD 20.01.2016

2016-01-20 11:03:37 (читать в оригинале)Евро пытается пробить дневную трендовую линию

Итоги минувшего торгового дня:

Во вторник до открытия торгов в Штатах курс евро/доллар торговался на уровне 1,0858. К этому уровню курс евро снизился на фоне растущих фондовых индексов и цен на нефть.

На американской сессии евро укрепился уже на фоне дешевеющей нефти и резкого разворота вверх кросса евро/фунт после заявления главы Банка Англии М.Карни. Он сказал, что британская экономика слаба и сейчас не время повышать ставки. Своим заявлением он обрушил фунт к доллару на 150 пунктов. Курс евро/доллар по итогам дня вырос до 1,0938.

Ожидания рынка на сегодня:

В Азии курс евро/доллар растёт на фоне падения азиатских индексов и цен на нефть. По состоянию рынка на 7:40 мск евро котируется к доллару по 1,0948. Индекс Shanghai Composite теряет 1,37%, Hang Seng – 3,77%. Баррель Brent подешевел до $28,11.

Евро обновил максимум против доллара и фунта, но не факт, что он пойдёт выше. Следите за динамикой европейских фондовых индексов и кроссом евро/фунт. Кросс находится в зоне продаж. Не забываем, что в четверг состоится заседание ЕЦБ и пресс-конференция М.Драги. Многие участники рынка захотят выйти из длинных позиций перед пресс-конференцией. А то как скажет что-нибудь про смягчение монетарной политики и стоп прилипнет. Если индексы с нефтью перейдут на торгах в Европе в рост, евро/доллар вернётся к 1,0900.

Новости текущего дня:

- 10:00 мск Германия опубликует данные по производственной инфляции за декабрь.

- 12:30 мск Великобритания опубликует данные по рынку труда: средняя заработная плата за ноябрь, изменение числа заявок на пособие по безработице за декабрь, уровень безработицы за ноябрь.

- 16:30 мск Канада опубликует данные по объёму продаж в производственном секторе и оптовым продажам за ноябрь.

- 16:30 мск в США выдут данные по числу разрешений на строительство и потребительским ценам.

- 18:00 мск Банк Канады огласит решение по процентной ставке.

- 19:15 мск состоится пресс-конференция Банка Канады.

Технический анализ:

- Внутридневные цели: максимум – 1,0962, минимум – 1,0899, закрытие – 1,0920.

- Внутридневная волатильность за последние 10 недель: 100 пунктов (4 знака);

Курс евро/доллар торгуется по 1,0948. Жду тест 90-го градуса с открытием торгов в Европе и разворот вниз. Я не знаю, упадут европейские индексы за азиатскими или нет. Реакция в любом случае будет. В преддверии заседания ЕЦБ и пресс-конференции М.Драги ожидаю возвращение курса евро от 1,0960 к линии lb или 67-му градусу 1,0899.

Кросс евро/фунт резко вырос после выступления М.Карни и падения цен на нефть. В Азии евро укрепился к фунту на фоне падения азиатских индексов. Цена находится в зоне зашкала, индикаторы – в зоне продаж евро. На среду придерживаюсь снижение кросса до линии lb. Будьте аккуратны с покупками евро, даже при падении европейских фондовых индексов. Плюсик Вы можете и увидеть, но высоки риски поймать стоп.

Евробыки пытаются пройти трендовую линию. Их успех будет зависеть от динамики фондовых индексов.

Евро пытается вернуться к 1,1059.

|

| ||

|

+283 |

307 |

Все для людей |

|

+253 |

275 |

Мобильные Люди - Луганск |

|

+250 |

268 |

Gatekeeper |

|

+227 |

238 |

zwerjok |

|

+225 |

237 |

Накукрыскин |

|

| ||

|

-1 |

10 |

Pc-blog: Компьютерные новости, игры, железо, безопасность, SEO |

|

-5 |

4 |

38gadgets.ru |

|

-6 |

62 |

Gadjetov.Net |

|

-7 |

2 |

Вебпланета news |

|

-7 |

33 |

Трудовые будни программиста |

Загрузка...

взяты из открытых общедоступных источников и являются собственностью их авторов.